编者按:近期,基金二季报陆续披露,明星基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

随着二季报披露完成,交银施罗德基金中生代的“领军人物”郭斐的调仓动向也随之曝光:本周期内,郭斐管理的总规模较上个季度有所回升,持股的集中度也随之提升。

其代表产品交银经济新动力保持了此前在A股市场的投资大方向,聚焦军工元器件及芯片、高端消费、新能源等领域;具体到个股上,其十大重仓股中,振华科技、贵州茅台、东方雨虹等的持仓占比也都有小幅提升,同时在医药生物及出口品牌方面的个股也有配置。

在组合选择的方向上,郭斐认为,稀缺的强劲盈利增长、壁垒深厚且有远大前程的商业模式、优秀进取的企业家治理能够抵御市场风浪的有力武器。

本期【调仓风向标】,基金君将为大家解读交银施罗德基金-基金经理郭斐的二季报及其调仓变化。

管理规模小幅增长,持股集中度同步提升

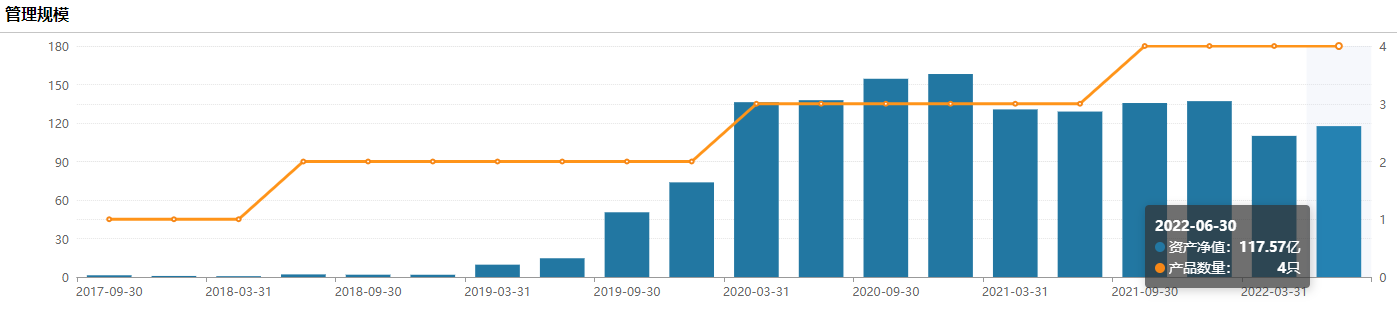

专情于成长股投资的郭斐,一直将电子、通信和TMT等作为投资的主要布局方向,对于新能源、先进制造等成长性较好的赛道也有所布局,这也让他的代表产品“交银经济新动力”在本周期内的收益有所回升。截至二季末,郭斐在管基金产品数量为4只,总规模也相较此前小幅回升6.9%,达到117.57亿。

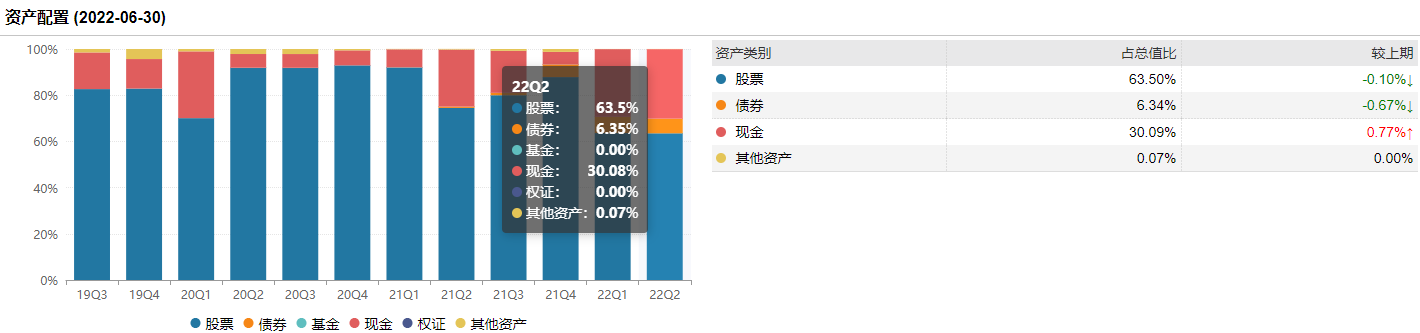

二季度内,郭斐代表基金产品“交银经济新动力”的股票仓位为63.5%,相较一季度变化不大,而在债券资产方面有小幅下调,占资产配置比为6.35%。

而在重仓个股方面,在一季度对其旗下产品合计新进贵州茅台、紫光国微、顾家家居、保利发展和工商银行共计5只重仓股,进行了一半的“大换血”后,本季度里,郭斐选择增配医药股消费方面的个股,药康明德与三花智控新进十大重仓,而保利发展和工商银行则退出前十。

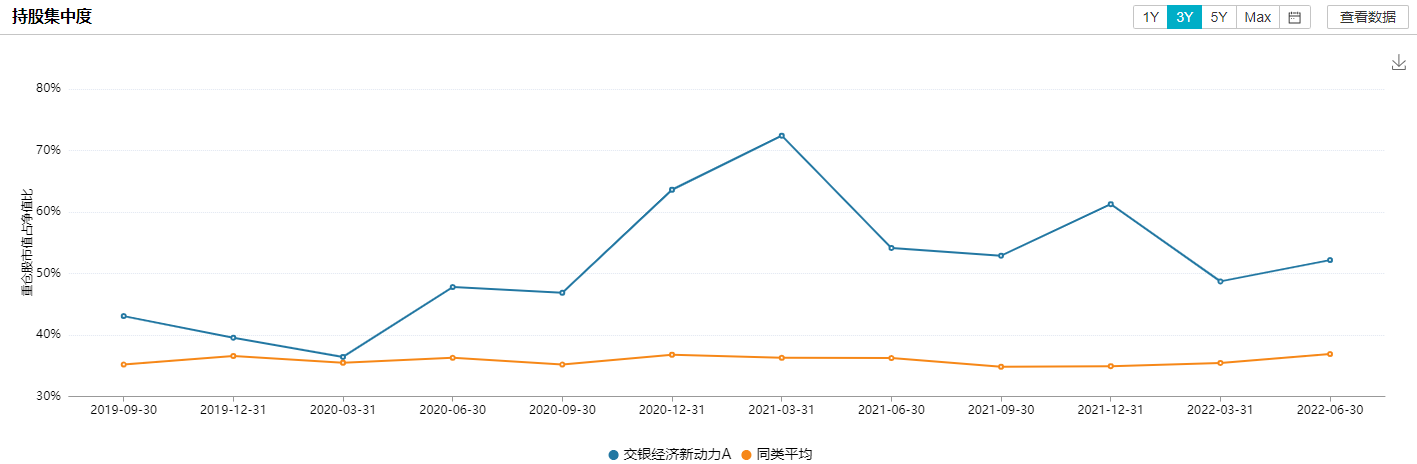

根据统计,郭斐旗下所有产品累计前十大重仓股持仓占比合计为47.88%,相较上季度提升超4%。

从持股集中度上来看,以“交银经济新动力”为例,近三年,郭斐的投资框架从原本重点配置新能源、智能装备、创新硬件等领域,到如今拓宽至军工、消费及财富管理相关行业,同时针对市场的频繁调整,郭斐也选择对仓位进行持续调整,保留一定的资产安全边际。从组合重仓股的持有时间来看,东方雨虹,巨星科技,三花智控是其持有时间最长的个股,持有时间都已超过两年时间;而第一重仓股振华科技也已持有七个季度,这些企业的成长都成功助力了该基金产品近三年来出色的收益表现。

关注科技、消费与国产崛起,持续挖掘高成长潜力标的

作为一位专注于成长股投资的好手,郭斐一直以来的投资理念都是:均衡配置行业,深度挖掘个股;分享成长兑现,注重安全边际。在实际呈现出的二季报中,我们也看到郭斐将这些理念一一兑现在了实际行动上。

郭斐在交银经济新动力的二季报中表示,展望后市的三季度,经济复苏正在徐徐展开,力度有待观察。市场在经历深V普涨后,估值又回到接近历史中位数的水平,未来大概率会沿着各行业基本面变化的线索而出现明显分化的走势。与2020年疫后复苏显著不同的是,这一次海外发达经济体总需求筑顶回落使得外需成为拖累项,而内需中的居民加杠杆力度也今时不同往日。

有关寻找投资标的的方向上,郭斐说到:“我们相信稀缺的强劲盈利增长、壁垒深厚且有远大前程的商业模式、优秀进取的企业家治理都是震荡的市场中能够抵御风浪的有力武器。”

针对组合中部分个股回调的情况,郭斐表示,在面对短时期逆风的标的上,会更关注企业超越同行的核心竞争优势是否在累积;而在仍旧景气的赛道上,我们对供给是否正在变得越来越拥挤保持警惕,同时更关注企业是否拥有孕育全新成长曲线的能力。

而对于郭斐持续关注且深耕的TMT领域,郭斐则持续看好其增长潜力:“在4G/5G代际之交、新能源革命已然启动、数据经济/企业数字化转型加速到来的当下,认为科技成长仍将是未来相当长一段时间内市场的主线。”除科技行业外,郭斐认为在国民经济的各个产业里,强者恒强的产业集中度提升、追求效率的工业化规模化转型、庞大内需支撑下的消费升级和国产配套崛起,这些共同催生了更多传统领域成长股的投资机遇。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-07-29 11: 55

2022-07-29 10: 44

2022-07-29 10: 41

2022-07-28 15: 28

2022-07-27 10: 30

2022-07-26 16: 16